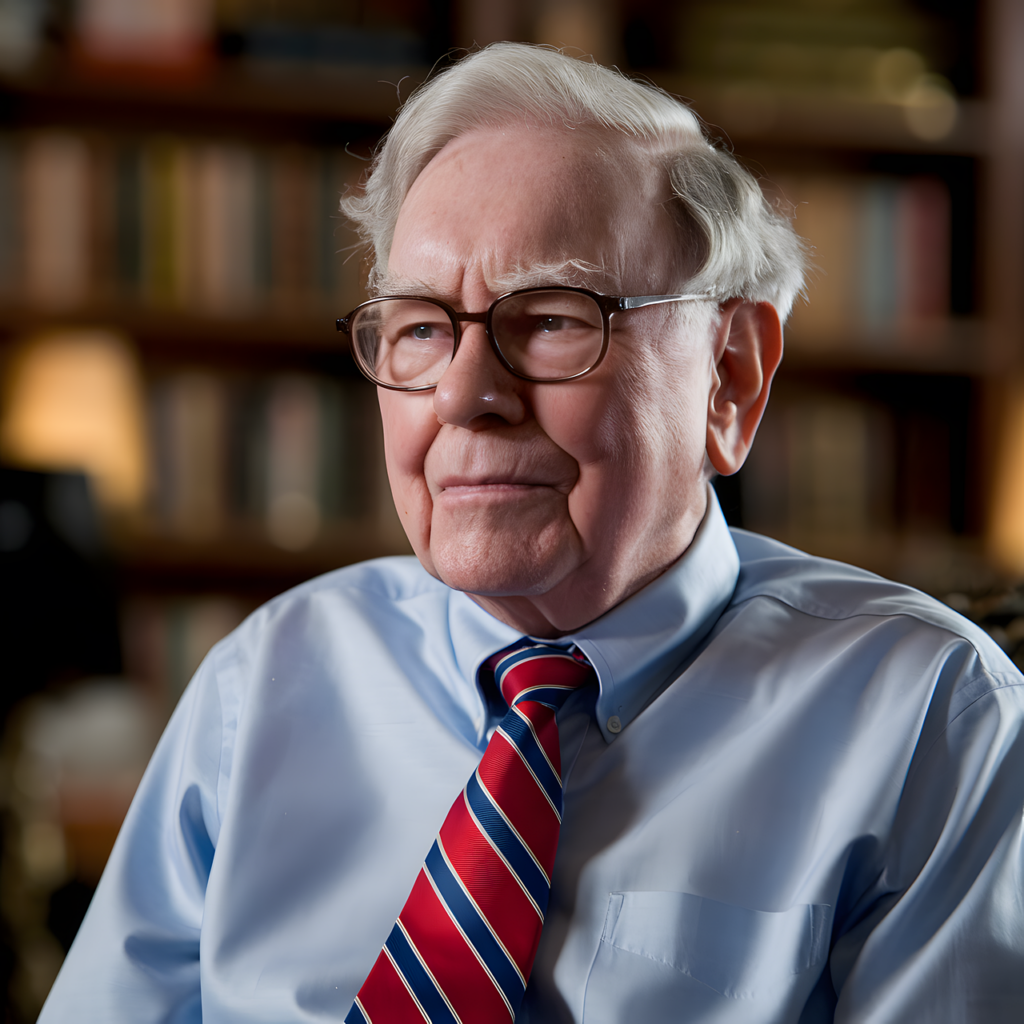

Her er alle 44 aktier, som Warren Buffett ejer

– Form 13F giver investorer mulighed for at se, hvilke aktier Wall Streets smarteste pengeforvaltere – inklusive Warren Buffett – køber og sælger. – Oraklet fra Omaha fører tilsyn med en portefølje på 44 aktier til en samlet værdi af 291,2 milliarder dollars hos Berkshire Hathaway. – Buffett er en stor fan af porteføljekoncentration, og næsten 75 % af Berkshires investerede aktiver er bundet i kun syv topaktier. På trods af at Buffett fører tilsyn med andele i næsten 50 værdipapirer, er størstedelen af Berkshires investerede aktiver sat i arbejde i syv topideer. Der er ikke mange ledere på Wall Street, der får opmærksomhed fra professionelle og almindelige investorer som Warren Buffett. Siden han blev administrerende direktør for Berkshire Hathaway i midten af 1960’erne, har det passende navn “Oraklet fra Omaha” stået for et bemærkelsesværdigt afkast på mere end 5.470.000 % i selskabets A-aktier. Når du klarer dig bedre end S&P 500, bliver du berømt. Ud over at have kørt i cirkler omkring Wall Streets benchmark-indeks i næsten seks årtier er Buffett værdsat for sin åbne strategi. Uanset om det er i hans årlige brev til aktionærerne eller under firmaets årlige aktionærmøde, diskuterer Buffett regelmæssigt de egenskaber, han ser efter i investeringer, og deler sine tanker om den amerikanske økonomi og aktiemarkedet. Men den måske mest værdifulde information, som aktionærerne modtager, er Berkshires kvartalsvise Form 13F, som er en oversigt over virksomhedens aktiebeholdninger, samt hvilke aktier Buffett køber og sælger. Hvis man ser bort fra de to indeksfonde, som Berkshire har en relativt lille position i – indeksfonde består af kurve med værdipapirer og er derfor ikke aktier – fører Warren Buffett tilsyn med en investeringsportefølje på 44 aktier til en værdi af 291,2 milliarder dollars hos Berkshire Hathaway. Her følger en detaljeret gennemgang af hver enkelt aktie, som du finder i Oraklet fra Omahas portefølje.

Warren Buffetts portefølje hos Berkshire er stærkt koncentreret om hans bedste ideer

Det mest definerende træk ved Buffetts investeringsstrategi er nok, at han foretrækker porteføljekoncentration. Med andre ord foretrækker han at have en stor del af Berkshires kapital investeret i sine bedste ideer. I øjeblikket er næsten 75 % af Berkshires investerede aktiver bundet til kun syv aktier (alle data om markedskapitalisering ved handelsafslutning den 19. december 2024). 1. Apple: 74.937.000.000 dollars 2. American Express: 44.434.063.956 dollars 3. Bank of America: 33.242.330.942 dollars 4. Coca-Cola: $24.980.000.000 5. Chevron: $16.741.876.874 6. Occidental Petroleum: $11.579.569.929 7. Moody’s: $11.399.657.716 En af de større historier i 2024 blandt disse topaktier har været Buffetts forkærlighed for at trykke på salgsknappen. Berkshire Hathaway har været nettosælger af aktier i hvert af de sidste otte kvartaler, og denne salgsaktivitet er virkelig taget til i 2024 – mere end 127 mia. dollars i nettoaktiesalg i årets første ni måneder. Mens Apple har stået for det største salg i nominelle dollars, er den seneste reduktion af Berkshires andel i Bank of America måske mere iøjnefaldende. Buffett har skilt sig af med over 266 millioner aktier siden midten af juli. I betragtning af at finanssektoren er Buffetts yndlingssektor at investere i, er det bekymrende at sælge 26 % af Berkshires andel i BofA. Bortset fra at låse overskuddet fast til en fordelagtig lav skattesats kan Buffett og hans team være bekymrede for, at lavere renter vil påvirke Bank of Americas nettorenteindtægter negativt. Ligeledes er aktiemarkedet historisk dyrt, hvilket kunne friste Berkshires chef til at opbygge en stor kontantbeholdning. Du vil også bemærke, at energiaktier spiller en vigtig rolle i Berkshires portefølje, hvor Chevron og Occidental nærmer sig en samlet andel på 10 % af de investerede aktiver. Begge virksomheder er integrerede energioperatører, men nyder primært godt af deres boreaktiviteter. Hvis prisen på råolie stiger, vil Chevron og Occidental sidde godt i det.

Oraklet fra Omaha fører tilsyn med 20 andre væddemål i milliardklassen på Berkshire Hathaway Selvom Buffetts største væddemål udgør størstedelen af de investerede aktiver, er der yderligere 20 beholdninger, der varierer i værdi fra 1 mia. dollars til hele 9,8 mia. dollars. Nogle af disse positioner er “ubestemte” beholdninger for Oraklet fra Omaha samt virksomheder, der virkelig har fanget hans opmærksomhed.

8 Kraft Heinz: $9 801 608 022 9 Chubb: $7 384 548 437 10 Mitsubishi: $5 689 146 301 11 Itochu: $5 633 643 875 12 DaVita: $5 325 540 398 13 Mitsui: $5 042 679 316 14 Citigroup: $3 779 849 011 15 Kroger: $3 048 000 000 16 Visa: $2 612 704 205 17. VeriSign: $2 479 052 179 18. Sirius XM Holdings: $2 479 052 179 Citigroup: $3 779 849 011 15. Kroger: $3 048 000 000 16. Visa: $2 612 704 205 17. VeriSign: $2 479 052 179 18. Sirius XM Holdings: $2 315 347 323 19. Amazon: $2 232 900 000 20. Sumitomo (SSUM.Y 1,89 %) (SSUM.F 4,21%): USD 2 102 156 728 21. Mastercard: USD 2 086 133 165 22. Marubeni (MARUY 2,42%): USD 1 997 747 403 23. BYD: USD 1 847 682 841 24. Capital One Financial: USD 1 598 506 000 25. Aon: USD 1 450 375 000 26. T-Mobile: USD 1 018 496 000 27. Ally Financial: USD 1 004 270 000 Det, der skiller sig ud i denne gruppe, er de fem japanske handelshuse, som Buffett ser som evige beholdninger: Mitsubishi, Itochu, Mitsui, Sumitomo og Marubeni. Den eneste grund til, at disse fem aktier ikke er større beholdninger, er, at Berkshire er begrænset til en maksimal andel på 9,9 % i hver af de fem. Det smukke ved disse fem virksomheder er, at de har fingrene nede i stort set alle aspekter af Japans økonomi. De er involveret i olie og gas, fødevareproduktion, minedrift, tekstiler, lægemidler, kemikalier og så videre. Hvis du tror på, at den japanske økonomi vil vokse med tiden, er disse fem aktier en nem måde at drage fordel af væksten på. Desuden er Mitsubishi, Itochu, Mitsui, Sumitomo og Marubeni alle relativt billige sammenlignet med et af de dyreste amerikanske aktiemarkeder i historien. Desuden er de kendt for deres lave lederlønninger og store kapitalafkastprogrammer. Skadesforsikringsselskabet Chubb er en anden aktie, som tydeligvis har Buffetts udelte opmærksomhed. Chubb var den aktie, der fik “fortrolig behandling” mellem juli 2023 og midten af maj 2024, og som Buffett i al hemmelighed opbyggede en betydelig andel i. Selv om forsikringsbranchen er ret kedelig, er den meget rentabel. Chubb har typisk en stærk prisfastsættelse af præmier og udnytter i øjeblikket de højere statsrenter til at generere flere renteindtægter på sin float (dvs. overskydende præmie, der ikke er blevet udbetalt via krav).

Et kig på Buffetts mindre positioner (under 1 mia. dollars)

De resterende beholdninger i Berkshire Hathaways portefølje på 291 milliarder dollars varierer fra 8 millioner dollars til 995 millioner dollars. 28. Charter Communications: $995.474.255 29. Nu Holdings: $892.914.839 30. Liberty Live Series C: $736.396.234 31. Liberty Formula One Series C: $730.929.987 32. Louisiana-Stillahavsområdet: $615.208.750 33. Domino Pizza: $8.000.000. Louisiana-Stillahavsområdet: $615,208,750 33. Domino’s Pizza: $546,205,756 USD 34. Liberty Live Series A: $331,657,968 35. Heico Class A: 193.992.654 USD 36. Pool: 137.759.194 USD 37. NVR: USD 90 020 646 38. Jefferies Financial Group: $32.629.575 39. Diageo: $28.978.910 40. Lennar klasse B: 20.417.185 dollars 41. Liberty Latin America Series A: $16,468,758 42. Ulta Beauty: $10,298,861 43. Atlanta Braves Holding Series C: $8,536,530 44. Liberty Latin America Series C: 7.986.604 $ Du vil bemærke, at dette afsnit indeholder Buffetts yndlingsaktie fra tredje kvartal, fastfood-restaurantkæden Domino’s Pizza. Domino’s har været stort set ustoppelig i 15 år takket være løbende produkt- og procesinnovation samt evnen til at vinde og bevare forbrugernes tillid. Virksomhedens seneste femårsplan, kaldet “Hungry for MORE”, fokuserer bl.a. på at forbedre produktkonsistensen, øge produktionen og strømline forsyningskæden. Det er også værd at bemærke, at Domino’s Pizza er på vej til at levere sit 31. år i træk med vækst i salget i samme butik på de internationale markeder. Virksomhedens brand og produktinnovation er helt klart i top – og få investorer forstår forbrugernes købsvaner bedre end Oraklet fra Omaha. En anden ting, der er værd at bemærke om disse mindre beholdninger, er, at det er her, du ser indflydelsen fra Buffetts investeringsløjtnanter, Todd Combs og Ted Weschler, komme i spil. Combs og Weschler har en tendens til at være mere aktive end Buffett på handelsfronten, og de forvalter typisk positioner, der varierer i størrelse fra 10 millioner til 1 milliard dollars. Der er gode chancer for, at Berkshires beholdninger i boligbyggere og Ulta Beauty er en eller begge Buffetts toprådgivere.

Viking tilbyder prisdata på amerikanske aktier

Vil du følge og analysere nogle af de største virksomheder i verden? Her kan du analysere giganter som Berkshire, Apple, Microsoft, JP Morgan og Google. Du kan gøre dette ved at tilføje udvidelserne Nasdaq og NYSE, New York Stock Exchange, fra så lidt som $58 pr. måned.

Om Vikingen

Med Vikingens signaler har du en god chance for at finde vinderne og sælge i tide. Der findes mange værdipapirer. Med Vikingens autopiloter eller tabeller kan du sortere de mest interessante ETF’er, aktier, optioner, warrants, fonde og så videre. Vikingen er et af Sveriges ældste aktieanalyseprogrammer.

Klik her for at se, hvad Vikingen tilbyder: Detaljeret sammenligning – Aktiemarkedsprogram for dig, der vil være endnu rigere (vikingen.se)