Centralbanker melder om rekordstore guldopkøb på råvaremarkederne

Vi havde en længere tekst om råmaterialer i efteråret, men det er noget, der er vigtigt for os alle. Tag for eksempel din morgenmad; både din appelsinjuice og din kaffe er blandt de mest handlede varer. Der er også futureskontrakter for ting som smør, æg og ost, selvom de generelt afregnes kontant og ikke tiltrækker så meget interesse som de store råvarer.

Sidste vinter lærte mange mennesker at holde øje med elprisen for at oplade deres biler og køre deres vasketøj og opvaskemaskine. Olieprisen har en direkte indvirkning på benzinprisen, som påvirker en stor del af den svenske bilpark, mens opdagelsen af svinepest i flere lande, herunder Sverige, har fået svineproducenter til at sende deres dyr til slagtning, hvilket har lagt pres på priserne.

Det er en af de mest fascinerende ting ved råvaremarkedet, både hvor råvarer handles på børser, og hvor de handles på kontrakter. En begivenhed har direkte, eller næsten direkte, virkninger flere skridt væk. Hvis kaffeplanter i Brasilien rammes af kaffebladrust, tager det ikke lang tid, før det afspejles i detailprisen.

I løbet af den seneste måned har vi set to af de vigtigste råvarer, olie og guld, være særligt ustabile og bevæge sig meget. Det skyldes, at disse to råvarer er blevet påvirket af de konflikter, vi i øjeblikket ser i Ukraine og Mellemøsten. Sidstnævnte er en region, der er storproducent af råolie. På den anden side har guld en tendens til at stige i pris, når inflationen stiger, eller når der er global uro. Det har fået investorer fra hele verden til at strømme til det gule ædelmetal, hvilket igen har fået guldprisen til at stige igen. Normalt er guld ikke en råvare, der nyder godt af høje renter.

Centralbankerne begyndte at købe guld for femten år siden

Centralbanker verden over har nu mere end 35.000 tons guld i deres hvælvinger, omkring en femtedel af alt det guld, der nogensinde er blevet udvundet. Men hvad er det ved guld, der gør det til et så uundværligt aktiv for centralbankerne?

De vigtigste grunde til, at centralbanker køber guld

Før vi ser på, hvorfor centralbanker køber guld, skal vi først se på, hvad en centralbank er, og hvad dens vigtigste funktioner er.

En centralbank er en statslig institution, der fører tilsyn med en nations pengepolitik og kontrollerer dens pengemængde. Kort sagt tillader centralbanker trykning af lovligt betalingsmiddel (papirsedler), som du kan finde i din pung. I Sverige er Sveriges Riksbank centralbanken.

Derudover har en centralbank en nations finansielle reserver, som består af udenlandsk valuta, ædelmetaller og andre aktiver. I 2020 nåede centralbankernes efterspørgsel efter guld rekordniveauer, hvilket fik de globale guldreserver til at stige til det højeste niveau i næsten 30 år. I 2021 fortsatte centralbankerne med at købe guld, og det var på det tidspunkt, vi så de nye markeder dukke op som vigtige nettokøbere.

Hvorfor vil centralbankerne have så meget guld?

Centralbanker ønsker guld af de samme grunde, som de fleste af os gør, når vi beslutter os for at købe det. De to vigtigste grunde til, at centralbanker vil have guld, er;

Guld klarer sig normalt godt i krisetider

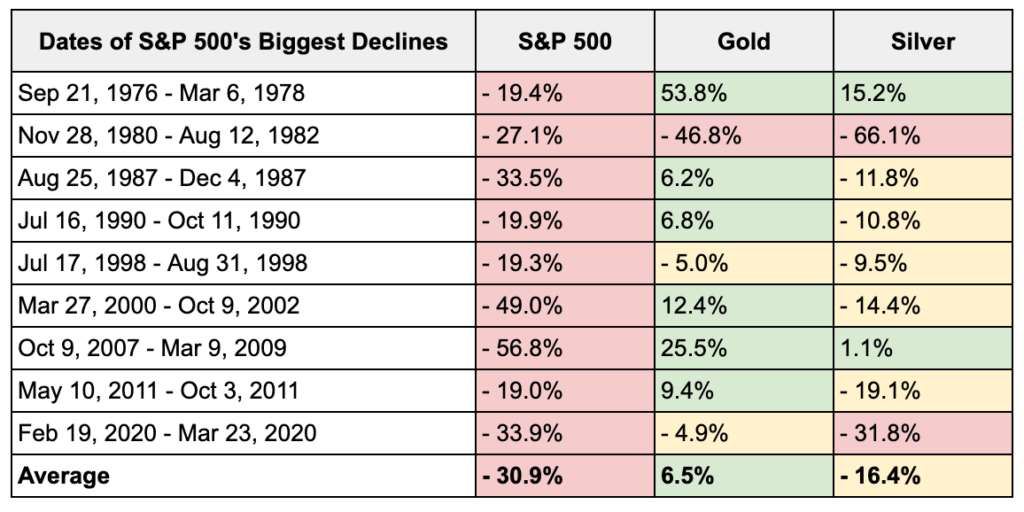

Guld er en velkendt sikker investering, der bevarer sin værdi eller endda stiger i værdi i tider med usikkerhed, volatilitet på aktiemarkedet eller geopolitiske kriser. Tag et kig på denne tabel, der viser udviklingen i guldprisen under de største børskrak i historien:

Som du kan se, steg guldprisen i de fleste tilfælde, og store geopolitiske kriser er normalt ingen undtagelse. Når det går dårligt på den internationale scene, skynder både investorer og centralbanker sig at købe guld for at beskytte deres aktiver. Som vi ved, vil større investorinteresse påvirke guldprisen og ofte skubbe den opad. Det kaldes loven om udbud og efterspørgsel.

Som du kan se, steg guldprisen i de fleste tilfælde, og store geopolitiske kriser er normalt ingen undtagelse. Når det går dårligt på den internationale scene, skynder både investorer og centralbanker sig at købe guld for at beskytte deres aktiver. Som vi ved, vil større investorinteresse påvirke guldprisen og ofte skubbe den opad. Det kaldes loven om udbud og efterspørgsel.

Det er præcis, hvad der skete under omvæltningerne i Mellemøsten i 1970’erne og USA’s bombning af Libyen i 1986. Det samme skete, da Rusland invaderede Ukraine i februar 2022, og da der udbrød krig i Israel for en måned siden.

I sidste uge nærmede guldprisen sig sit højdepunkt på 2.068 dollars pr. troy ounce og slog dermed sin tidligere rekord fra sommeren 2020. Bundlinjen er, at for centralbankerne er guld tilsyneladende det ultimative aktiv:

“Hvis hele systemet bryder sammen, giver guldaktivet sikkerhed for at starte forfra. Guld giver tillid til styrken af centralbankens balance. Det giver en følelse af sikkerhed”ifølge en rapport fra den hollandske centralbank.

Guld er en effektiv form for porteføljediversificering

En anden vigtig rolle, som guld spiller for centralbanker, er at diversificere deres reserver. Som vi bemærkede tidligere, er bankerne ansvarlige for deres landes valutaer. Men som du ved, kan disse valutaer være udsat for udsving i værdi, afhængigt af landets økonomiske tilstand.

I krisetider kan centralbankerne blive tvunget til at trykke flere penge for at afværge økonomisk turbulens, men på bekostning af en devaluering af deres nationale valutaer. Det var det, de gjorde under udbruddet af Covid-pandemien ved at trykke milliarder af dollars, euro osv. for at beskytte deres økonomier.

Guld er på den anden side en begrænset fysisk råvare, hvis udbud ikke kan øges på anden måde end ved at øge udvindingen, hvilket ikke er så let, som det lyder, da det ofte tager op til ti år eller mere, før en ny mine kommer i drift. Som sådan er det en naturlig sikring mod, at papirpenge mister værdi.

Desuden har guld næsten altid et omvendt forhold til den amerikanske dollar, hvilket betyder, at når dollaren falder i værdi, stiger guldet som regel, hvilket giver centralbankerne mulighed for at beskytte deres reserver i tider med volatilitet.

Eller som den amerikanske bankmand og finansmand JP Morgan engang udtrykte det: “Guld er penge. Alt andet er kredit.”

Der er selvfølgelig flere grunde til, at centralbanker vælger at investere i guld, herunder det faktum, at guld ikke kan gå konkurs, i modsætning til hver eneste bank, virksomhed eller regering i verden.

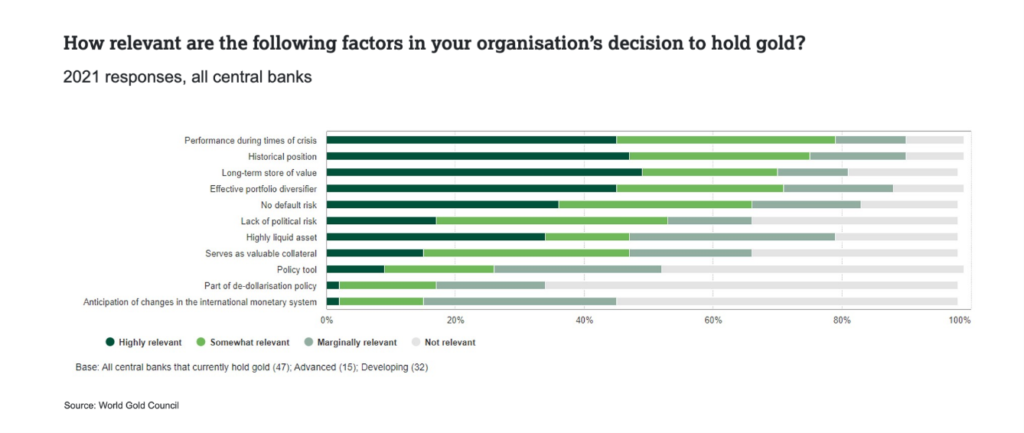

Nedenfor er et diagram, der viser årsagerne til, at centralbankerne købte guld i 2021:

Kilde: Verdensguldrådet

Kilde: Verdensguldrådet

Som du kan se, er de vigtigste grunde til, at centralbanker ejer guld:

– guldets præstation i krisetider

– guldets historiske position

– Guld er en langsigtet bevarelse af værdi.

Samlet set viser dette, at centralbankerne ser guld som den ultimative sikring i 2021, et år, der er præget af den igangværende Covid-krise, stigende inflation og kaos i forsyningskæden.

Nu, hvor vi kender hovedårsagerne til, at centralbanker køber guld, er det tid til at se, hvor meget guld centralbankerne har købt i de seneste år.

Hvordan køber centralbankerne guld?

Indtil finanskrisen i 2009, året for den værste økonomiske krise siden den store depression, var centralbankerne nettosælgere af guld, mest for at øge deres beholdning af amerikanske aktiver som f.eks. amerikanske statspapirer.

I 2009, drevet af bekymringer om globale valutaer og økonomisk usikkerhed, skiftede centralbankerne fra at være nettosælgere til nettokøbere af guld for første gang i 20 år.

Hvad er en nettokøber eller en nettosælger?

En nettokøber er en person, virksomhed eller centralbank, der køber mere, end den sælger; en nettosælger sælger mere, end den køber.

Siden 2010 har centralbankerne været konsekvente nettokøbere af guld, selvom der også var flere tilfælde af månedligt nettosalg i 2016 og 2020. Den russiske centralbank begyndte at købe tilbage i 2009.

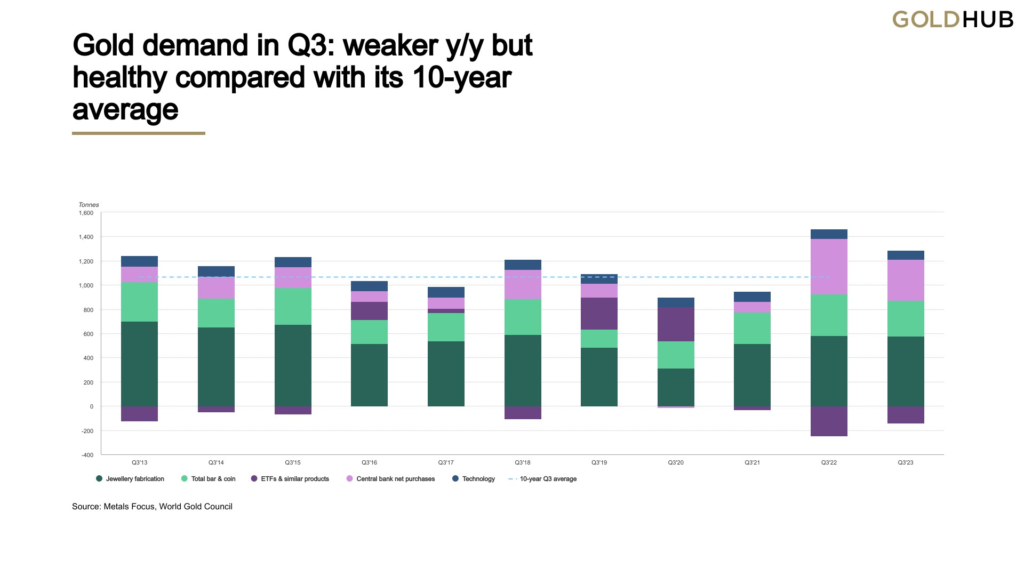

Centralbankernes opkøb af guld fortsatte i et historisk tempo i tredje kvartal af 2023, men nåede ikke op på de rekordstore opkøb i tredje kvartal af 2022. Efterspørgslen efter smykker var noget afdæmpet på grund af de høje guldpriser, mens investeringsbilledet var blandet.

Efterspørgslen efter guld (ekskl. OTC) i tredje kvartal var otte procent højere end gennemsnittet for de seneste fem år, men seks procent lavere end året før med 1.147 tons. Inklusive OTC- og lagerstrømme steg den samlede efterspørgsel med seks procent fra år til år til 1.267 tons.1

Centralbankernes nettokøb af 337 tons guld var det tredjestærkeste kvartal i World Gold Councils dataserie, selvom det ikke kunne matche de ekstraordinære 459 tons, som centralbankerne købte i tredje kvartal af 2022. Ikke desto mindre er efterspørgslen fra centralbankerne 14% højere end i samme periode sidste år med en rekord på 800 tons. Tallet er det højeste nogensinde for de første ni måneder af et år. Mens der er en kerne af faste købere, er rækken af lande, hvis centralbanker har øget deres reserver i de seneste kvartaler, bredt funderet.

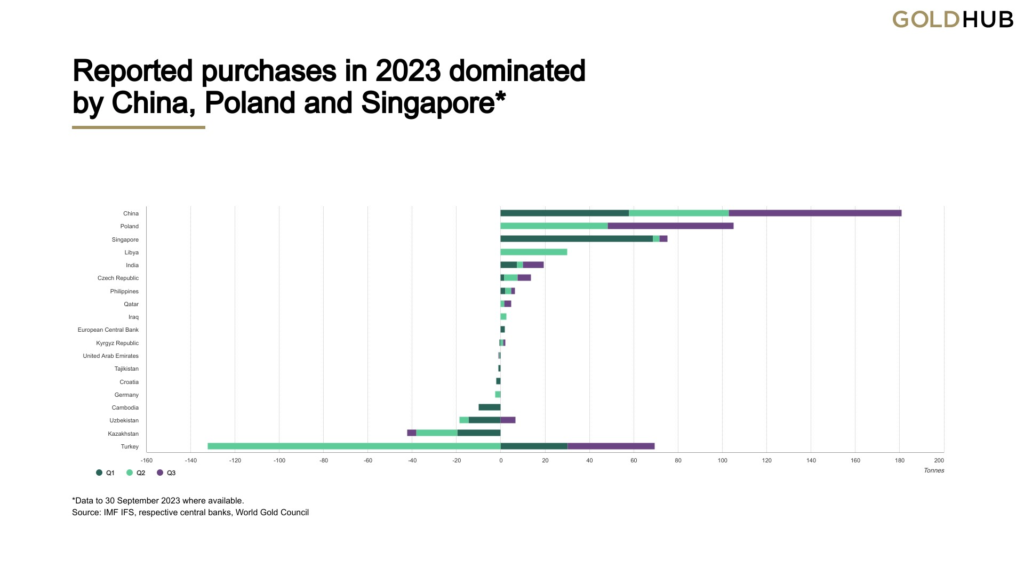

Her er en liste over de lande, der var de største guldkøbere i 2023:

Kilde: Verdensguldrådet

Kilde: Verdensguldrådet

Af de rapporterede guldopkøb i 2023 er det meste af guldet blevet købt af Kina, Polen og Singapore. Kina har stået i spidsen for de globale centralbankers opkøb af guld i årets første ni måneder, da landene forsøger at sikre sig mod inflation og reducere deres afhængighed af dollaren.

Det har vist sig, at vækstøkonomier som Indien, Libyen og Filippinerne er blevet vigtige købere af guld, og på det seneste har EU-medlemmer som Polen og Ungarn regelmæssigt øget deres guldbeholdninger. I juli 2016 havde Den Europæiske Centralbank 28% af sine reserver i guld.

Efterspørgsel på guld i tredje kvartal af 2023

Alligevel er USA stadig verdens største guldbeholder med 530.000 barrer. Den amerikanske centralbank har 8.133,5 tons guld i form af 650.000 guldbarrer. I 1973 opbevarede Fed mere end 12.000 tons monetært guld i sine hvælvinger. Heraf opbevares 147,3 millioner troy ounces – ca. 4.600 tons – guld i det amerikanske gulddepot i Fort Knox.

Alligevel er USA stadig verdens største guldbeholder med 530.000 barrer. Den amerikanske centralbank har 8.133,5 tons guld i form af 650.000 guldbarrer. I 1973 opbevarede Fed mere end 12.000 tons monetært guld i sine hvælvinger. Heraf opbevares 147,3 millioner troy ounces – ca. 4.600 tons – guld i det amerikanske gulddepot i Fort Knox.

Hvor køber centralbankerne deres guld?

Den mest almindelige måde for centralbanker at tilføje guld til deres reserver er at købe det på OTC-markedet (over-the-counter). Det betyder ganske enkelt, at en centralbank køber guld direkte fra en guldbank eller et internationalt anerkendt guldraffinaderi som MKS PAMP eller en af dens konkurrenter.

Den anden måde, hvorpå centralbankerne kan købe guld, er gennem Bank of International Settlements (BIS). Det er en finansiel institution med base i Basel, Schweiz, som bogstaveligt talt fungerer som “en bank for centralbanker”.

Endelig kan centralbankerne købe lokalt produceret guld. Det drejer sig selvfølgelig mest om guldproducerende lande som Kina, Rusland, Canada osv.

For eksempel er der flere centralbanker rundt om i verden, der kører lokale guldopkøbsprogrammer, herunder Filippinernes centralbank og Mongoliets centralbank. Andre centralbanker, såsom den russiske centralbank, køber lokalt produceret guld fra lokale forretningsbanker.

Vil centralbankerne fortsætte med at købe guld?

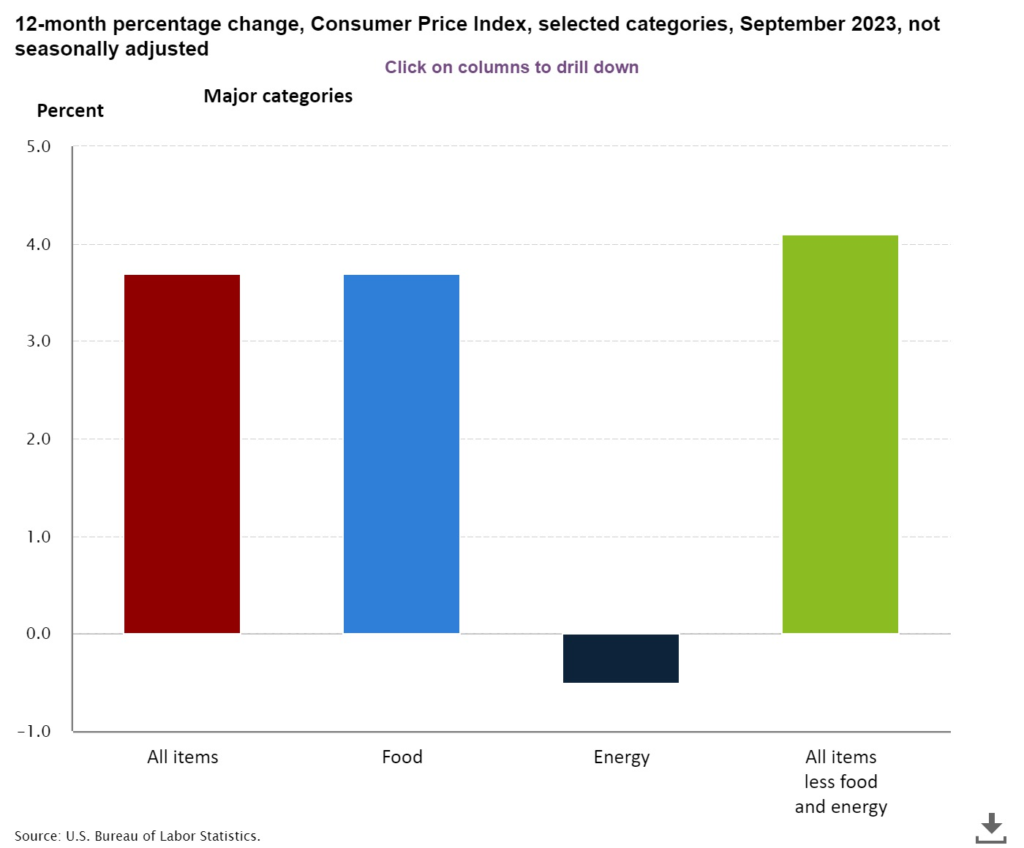

Den amerikanske inflation er utvivlsomt faldende, men de forældede beskyttelsesdata i beregningen af forbrugerprisindekset (CPI) maskerer virkeligheden. Et alternativt inflationsmål, beregnet af den amerikanske kapitalforvalter WisdomTree (som erstatter realtidsboliginflation med boliger), ligger på 1,4 procent i stedet for den officielle Bureau of Labor Statistics (BLS) hovedinflation på 4,1 procent, med realtids kerneinflation på 2,1 procent – næsten præcis Federal Reserves (Fed) inflationsmål.

De officielle BLS-rapporter bruger et beskyttende inflationsmål, der rapporteres til fire procent over de seneste 12 måneder.

Wisdomtrees alternative mål sætter dog stigningen i huspriserne til 0,5 procent. Denne ene variabel ville dramatisk ændre Feds inflationshistorie og vise, at den amerikanske centralbank, Fed, bør sænke renten.

Wisdomtrees alternative mål sætter dog stigningen i huspriserne til 0,5 procent. Denne ene variabel ville dramatisk ændre Feds inflationshistorie og vise, at den amerikanske centralbank, Fed, bør sænke renten.

Andre centralbanker i den udviklede verden er begyndt at færdiggøre deres respektive renteforhøjelser. Den Europæiske Centralbank (ECB) fastholder en høgeagtig holdning og har i 2023 advaret finansmarkederne om kommende stigninger, og præsident Lagarde siger, at de har gjort det. “betydelige fremskridt”, men “Jeg kan ikke erklære sejr endnu.” Bank of England (BoE) har tyet til at chokere markedet med stigninger på 50 basispoint, da der stadig er positive overraskelser i inflationen. Selvom vi ikke mener, at inflationsmålingerne i Europa har de samme prisforvridninger som i USA, ved vi, at de pengepolitiske forsinkelser er lange og variable. Det hurtige tempo i rentestigningerne kan have en overdrevet effekt, når man tager forsinkelsen i betragtning.

Centralbankerne fortsætter med at købe guld

Efter at have nået et rekordniveau for guldopkøb i 2022 er centralbankernes efterspørgsel efter guld forblevet stærk, og den officielle sektors guldopkøb i første kvartal af 2023 var det største nogensinde i første kvartal, om end lavere end i 3. kvartal 2022 og 4. kvartal 2022. I april 2023 solgte den tyrkiske centralbank 81 tons guld, og det så mere ud til at være en teknisk dynamik end en ændring i landets guldopkøbspolitik: Guldet blev solgt til det offentlige hjemmemarked for at tilfredsstille en stærk efterspørgsel på smykker, guldbarrer og guldmønter efter et midlertidigt delvist forbud mod import af guldbarrer. Dette forbud blev indført for at afbøde det økonomiske slag fra jordskælvet i februar 2023.

En YouGov-undersøgelse, sponsoreret af World Gold Council, viste, at centralbankerne på udviklingsmarkederne forventer at øge deres guldreserver og mindske deres reserver i amerikanske dollars.

Forskellige måder at investere i guld på

Der er en række forskellige måder at investere i guld på. For det første er det ved at investere i guldvirksomheder, enten dem, der er guldproducenter, dvs. driver miner, der producerer guld. Den anden mulighed er at købe såkaldte “junior mineselskaber”, virksomheder, der er involveret i efterforskning og udvikling, hvilket groft sagt betyder at lede efter guld. Denne type virksomhed er noteret på børsen i Stockholm, men er mere almindelig på det canadiske aktiemarked.

En anden måde er at

købe certifikater

som vi har skrevet om før. Et certifikat er et gældsinstrument udstedt af en udsteder. I modsætning til traditionelle pengemarkedscertifikater, der betaler en fast rente, er afkastet på disse nye certifikater knyttet til afkastet på en underliggende råvare, som f.eks. guld.

NASDAQ OMX, men også Nordic Growth Market, NGM, tilbyder sammen med udstederen handel med en række forskellige typer af certifikater.

Den tredje måde at blive eksponeret for guld på er at købe sin egen guldbarre eller en del af den. I Sverige er det muligt at købe såkaldt aktieguld gennem for eksempel Nordic Gold Trade.

Delingsguld betyder, at du køber fysisk guld i aktier, hvor Nordic Gold Trade opbevarer guldet i et sikkerhedsdepot hos sikkerhedsselskabet Loomis inklusive forsikring. Det er muligt at købe guld for så lidt som 1.000 SEK i dette system, men det er også muligt at købe guld i form af barrer, der vejer så lidt som 1 (2) gram, fra forskellige guldhandlere.

Udviklingen i guldprisen

Kilde: The Viking

Kilde: The Viking

Vi er vant til at se guldpriser ofte i USD/oz,” siger Michel Rufli, CEO og grundlægger af Nordic Gold Trade AB. Det er ikke en optimal måde at se guldprisen på for os, der bor og arbejder i Sverige. At få løn i svenske kroner, købe mad i svenske kroner og betale regninger i svenske kroner er naturligt for de fleste. Så hvorfor ser vi ikke på guldprisen i svenske kroner? Det, der er vigtigt for os i Sverige, er faktisk, hvordan guldprisen udvikler sig i svenske kroner.

Guldprisen i svenske kroner vises dagligt på Nordic Gold Trades hjemmeside, og her er en graf over den historiske udvikling i svenske kroner siden 2000. Der er ingen tvivl om, at guldprisen har en opadgående tendens i et langsigtet perspektiv, men i betragtning af stigningen i pengemængden i verden er toppen stadig langt væk, siger Rufli.

En generel tommelfingerregel er, at guld i de fleste andre valutaer end USD og Euro er mindre volatilt. Det forstærker guldets rolle som hedge i en diversificeret investeringsportefølje. Hvis du ikke allerede har købt guld, er det ikke for sent at reducere din økonomiske risiko med fysisk guld i din portefølje. Det er altid godt at have!

Om vikingen

Med Vikings signaler har du en god chance for at finde vinderne og sælge i tide. Der findes mange værdipapirer. Med Vikings autopiloter eller tabeller kan du sortere de mest interessante ETF’er, aktier, optioner, warrants, fonde og så videre.

Klik her for at se, hvad Vikingen tilbyder: Detaljeret sammenligning – Børsprogram for dig, der vil blive endnu rigere (vikingen.se)