Likheter och skillnader mellan RSI och Stochastics som köpsignal

Vi fick frågan: “Vad är skillnaden är på RSI och Stochastic? I denna post kommer vi gå igenom de två välkända indikatorerna inom teknisk analys, som ofta används som köp eller säljsignal vid trading. För RSI, så brukar 30-nivån på dagliga grafer ofta sättas som gräns för översåld, vilket indikerar att det är läge att köpa aktien, råvaran eller valutaparet. Ifall RSI visar över 70, så kan det vara ett vanligt sätt att gå in och blanka med CFDer. Häng på och lär dig hur Stochastics fungerar och ifall det kan vara ett alternativ till RSI – samt lär dig hur båda fungerar. I slutändan så behövs bara en trading sajt som Skilling för att komma igång och testa vilken av de tekniska indikatorerna som du föredrar.

Relative strength index (RSI) och stochastic oscillator är båda prismomentoscillatorer som används för att förutsäga marknadsutvecklingen. Trots deras liknande mål har de två indikatorerna mycket olika bakomliggande teorier och metoder. Den stokastiska oscillatorn baseras på antagandet att stängningskurserna bör stängas i samma riktning som den nuvarande trenden. RSI spårar överköpta och översålda nivåer genom att mäta hastigheten på prisrörelser. Fler analytiker använder RSI över den stokastiska oscillatorn, men båda är välkända och ansedda tekniska indikatorer.

Relative strength index (RSI)

J. Welles Wilder Jr. utvecklade index för relativ styrka genom att jämföra de senaste vinsterna på en marknad med de senaste förlusterna. På detta sätt är RSI en momentumindikator som mäter storleken på de senaste kursförändringarna för att utvärdera överköpta eller översålda villkor i priset på en aktie eller annan tillgång.

RSI visas vanligtvis som en oscillator (ett linjediagram som rör sig mellan två ytterpunkter) längst ner på ett diagram och kan ha en avläsning från 0 till 100. Mittpunkten för linjen är 50. När RSI rör sig över 70 anses den underliggande tillgången vara överköpt. Omvänt anses tillgången vara översåld när RSI läser under 30. Handlare använder också RSI för att identifiera områden med stöd och motstånd, upptäcka avvikelser för eventuella reverseringar och för att bekräfta signalerna från andra indikatorer.

Stokastiska oscillatorer

George Lane skapade stokastiska oscillatorer som jämför stängningskursen för ett värdepapper med en rad av dess priser under en viss tidsperiod. Lane trodde att priserna tenderar att stängas nära sina toppar på uppåtgående marknader och nära deras nedgångar i nedåtgående priser. Liksom RSI plottas stokastiska värden i intervallet mellan 0 och 100. Överrköpta förhållanden finns när oscillatorn är över 80, tillgång anses vara översåld när värdena understiger 20.

Stokastisk oscillatorkarta består i allmänhet av två rader: en som återspeglar oscillatorns faktiska värde för varje session och en som återspeglar dess tredagars enkla glidande medelvärde. Eftersom pris tros följa fart, anses skärningspunkten mellan dessa två linjer vara en signal om att en vändning kan vara på gång, eftersom det indikerar en stor förändring i momentum från en dag till en annan.

Skillnader mellan den stokastiska oscillatorn och trenderande prisåtgärder ses också som en viktig omvänd signal. Till exempel, när en baisseartad trend når en ny lägre låg, men oscillatorn skriver ut en högre låg, kan det vara en indikator på att björnar uttömmer sin fart och en hausse-vändning bryter. På samma sätt anses skillnader mellan RSI och pris också vara betydande.

Likheter mellan RSI och Stochastics

De verkar likna varandra, men StochRSI RSI och Stochastics förlitar sig på en annan formel än vad som genererar RSI-värden. RSI är ett derivat av priset. Under tiden är StochRSI derivat av RSI i sig, eller ett andra derivat av pris. En av de viktigaste skillnaderna är hur snabbt indikatorerna rör sig. StochRSI går mycket snabbt från överköpt till översåld, eller vice versa, medan RSI är en mycket långsammare rörlig indikator. En är inte bättre än den andra, StochRSI rör sig bara mer (och snabbare) än RSI.

En nackdel med att använda StochRSI är att den tenderar att vara ganska flyktig och snabbt går från hög till låg. Utjämning av StochRSI kan hjälpa till i detta avseende. Vissa handlare tar ett glidande medelvärde av StochRSI för att minska volatiliteten och göra indikatorn mer användbar. Till exempel kan ett 10-dagars enkelt glidande medelvärde av StochRSI producera en indikator som är mycket mjukare och stabilare. De flesta plattformar gör det möjligt att tillämpa en typ av indikator på en annan utan några personliga beräkningar.

StochRSI är också det andra derivatet av priset. Med andra ord är dess produktion två steg från det faktiska priset på den tillgång som analyseras, vilket ibland innebär att den kan vara osynkroniserad med en tillgångs marknadspris i realtid.

Vad är skillnaden mellan Stochastics och 14 dagars RSI?

Stochastics följer trenden och väntar sig att trenden går åt samma håll hela tiden. RSI mäter överköpt eller översålt, genom att mäta hastigheten/tempot.(utveckla gärna)

Både index för relativ styrka (RSI) och stokastisk oscillator är prismomentoscillatorer som används för att förutsäga marknadsutvecklingen. Trots deras liknande mål har de mycket olika underliggande teorier och metoder. Den stokastiska oscillatorn baseras på antagandet att stängningskurserna bör stängas i samma riktning som den nuvarande trenden. RSI spårar överköpta och översålda nivåer genom att mäta hastigheten på prisrörelser. Fler analytiker använder RSI över den stokastiska oscillatorn, men båda är välkända och ansedda tekniska indikatorer.

J. Welles Wilder Jr. utvecklade RSI genom att jämföra de senaste vinsterna på en marknad med de senaste förlusterna. RSI-värden sträcker sig från 0 till 100 och plottas på en rad under prisdiagrammet. Mittpunkten för linjen är 50. När RSI-värdet utvecklas över 70 anses den underliggande tillgången vara överköpt. Omvänt anses tillgången vara översåld när RSI läser under 30. Handlare använder också RSI för att identifiera områden med stöd och motstånd, upptäcka avvikelser för eventuella reverseringar och bekräfta signalerna från andra indikatorer.

Stokastiska oscillatorer skapades av George Lane. Lane trodde att priserna tenderar att stängas nära sina toppar på uppåtgående marknader och nära sina lägsta i nedåtgående. Liksom RSI plottas stokastiska värden i ett område som är avgränsat mellan 0 och 100. Förköpta förhållanden finns när oscillatorn är över 80 och tillgången anses vara översåld när värden är under 20. Stochastics använder faktiskt två rader (känd som K- och D-linjer ) och en crossover-analys kan utföras baserat på förhållandet mellan var och en av dem.

Generellt sett är RSI mer användbart på trendmarknader och stokastik är mer användbart på sidled eller hackiga marknader. RSI var utformad för att mäta hastigheten på prisrörelser, medan den stokastiska oscillatorformeln fungerar bäst i konsekventa handelsintervall.

Vad används av analytiker mest?

Fler analytiker använder RSI över den stokastiska oscillatorn, men båda är välkända och ansedda tekniska indikatorer.

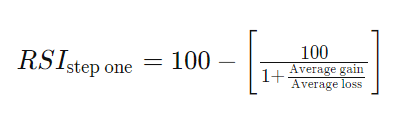

Hur ser formeln ut för RSI?

Relativt styrkaindex (RSI) beräknas med en tvådelad beräkning som börjar med följande formel:

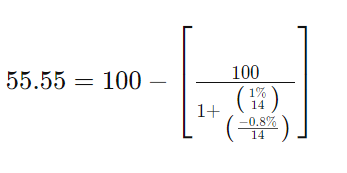

Den genomsnittliga vinst eller förlust som används i beräkningen är den genomsnittliga procentuella vinsten eller förlusten under en återblickperiod. Formeln använder ett positivt värde för den genomsnittliga förlusten.

Standarden är att använda 14 perioder för att beräkna det initiala RSI-värdet. Tänk dig till exempel att marknaden stängde högre sju av de senaste 14 dagarna med en genomsnittlig vinst på 1%. De återstående sju dagarna stängdes alla lägre med en genomsnittlig förlust på -0,8%. Beräkningen för den första delen av RSI skulle se ut som följande utökade beräkning:

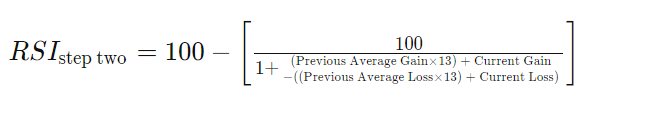

När det finns 14 tillgängliga perioder kan den andra delen av RSI-formeln beräknas. Det andra steget i beräkningen jämnar ut resultaten.

Med hjälp av formlerna ovan kan RSI beräknas, där RSI-linjen sedan kan plottas under en tillgångs prisdiagram.

Med hjälp av formlerna ovan kan RSI beräknas, där RSI-linjen sedan kan plottas under en tillgångs prisdiagram.

RSI kommer att öka när antalet och storleken på positiva stängningar ökar, och det kommer att minska när antalet och storleken på förlusterna ökar. Den andra delen av beräkningen släpper ut resultatet, så RSI kommer bara nära 100 eller 0 på en starkt trendande marknad.

Vad är formeln för Stochastics?

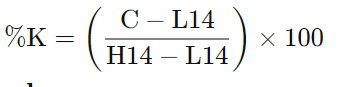

Formeln för den stokastiska oscillatorn är:

Där:

Där:

C = det senaste stängningskursen

L14 = Det lägsta priset som handlats av de 14 föregående handelssessioner

H14 = Det högsta priset som handlas under samma 14-dagarsperiod

% K = Det aktuella värdet för den stokastiska indikatorn

Speciellt kallas% K ibland som den snabba stokastiska indikatorn. Den “långsamma” stokastiska indikatorn tas som% D = 3-periodens glidande medelvärde på% K.

Den allmänna teorin som ligger till grund för denna indikator är att i en marknad som trender uppåt kommer priserna att stängas nära det höga, och på en marknad som trender nedåt kommer priserna att ligga nära det låga. Transaktionssignaler skapas när% K passerar genom ett treperiods glidande medelvärde, som kallas% D.

Skillnaden mellan den långsamma och snabba stokastiska oscillatorn är den långsamma% K innehåller en% K-saktningsperiod på 3 som styr den inre utjämningen av% K. Om du ställer in utjämningsperioden på 1 motsvarar du att planera den snabba stokastiska oscillatorn.

Om Vikingen

Med Vikingens signaler har du en god chans att hitta vinnarna och sälja i tid. Det finns många värdepapper. Med Vikingens autopiloter eller tabeller kan du sortera ut de mest intressanta ETF:erna, aktierna, optionerna, warranterna, fonderna osv.

Klicka här för att se vad Vikingen erbjuder: Detaljerad jämförelse – Börsprogram för dem som vill bli ännu rikare (vikingen.se)