Aktie- & valutahandel med minifutures vs CFDs

Innan vi kan titta på skillnaderna mellan dessa två sätt att handla så måste vi se vad som är vad. Det finns en mängd likheter mellan dessa instrument, men det finns också stora skillnader mellan dem och hur de handlas och prissätts.

Vad är Mini futures?

En mini future är ett alternativt sätt att investera i börsnoterade produkter. Du kan handla valutor, råvaror, aktier och index. Valutan, råvaran eller indexet benämns som den underliggande tillgången. En mini future är listad och handlas över börsen precis som den underliggande produkten. Det är värdeutvecklingen på den underliggande produkten som styr prisändringarna för produkten av intresse.

Mini futures är ett starkt växande investeringsalternativ, som listas på både NGM och Nasdaq i Sverige. Värdeutvecklingen beror på den underliggande tillgången samt om det är en lång eller kort produkt. De främsta fördelarna du kan avnjuta med mini futures är potentiellt snabbare avkastning samt avsaknad av urholkningseffekten.

En mini future består av två delar – Kapitalinsats och Finansiering. Finansieringen får du av CFD emittenten det är tack vare denna som hävstången existerar medan Kapitalinsatsen helt enkelt det belopp som har investerats.

Mini futures har inget utgångs datum eller löptid som till exempel terminer har. Mini futures existerar till dess att de säljs alternativt till dess att deras stopp loss nås. För finansieringen betalas en ränta till CFD-emittenten. Denna ränta dras dagligen från kapitalinsats. Värdet på en mini future motsvaras alltid av kapitalinsatsen vilket gör det väldigt enkelt att se hur er investering utvecklas.

Mini Long vs Mini Short

Vid handel med mini futures går det att tjäna pengar både på en stigande och fallande marknad. Beroende på marknadstro går det att välja ni en Mini Long eller en Mini Short. Mini Long väljer den som tror på en stigande marknad, kurs eller pris, medan Mini Short är till för det som tror på en fallande marknad, kurs eller pris (fungerar på samma sätt som en “blankning”). När den underliggande tillgången stiger i värde utvecklas en Mini long (MINI L) positivt och en Mini short (MINI S) negativt. När den underliggande tillgången faller i värde utvecklas en Mini short positivt och en Mini Long negativt.

Mini futures kan handlas på så vitt skilda tillgångar som valutor, olika aktieindex, råvaror, obligationer och enskilda aktier.

Hur påverkar hävstång utvecklingen?

Hävstången som är inbyggd i en mini future multiplicerar utvecklingen av den underliggande tillgångar. Är hävstången på 10 och priset på den underliggande tillgången ökar med en procent betyder det att värdet på en mini long (MINI L) kommer stiga med tio procent samtidigt som värdet på en mini short (MINI S) kommer sjunka med lika mycket

Hävstången är emellertid inte förutbestäm. Hävstången i en mini futures rör sig under produktens löptid när den underliggande tillgången ökar i värde. När detta sker kommer en mini long att få en lägre hävstång och vice versa. Det omvända gäller för en mini short.

Mini long

Underliggande tillgång ökar i värde -> lägre hävstång

Underliggande tillgång minskar i värde -> högre hävstång

Mini short

Underliggande tillgång ökar i värde -> högre hävstång

Underliggande tillgång minskar i värde -> lägre hävstång

Mini futures har inget förfallodatum och är alltså vad som brukas kallar för open-end produkter. Mini futures lever därför i regel på marknaden till dess att den underliggande tillgången når stop loss-nivån eller till dess att emittenten väljer att avnotera värdepappret. Detta händer i sällsynta fall om emittenten av olika anledningar inte kan fortsätta bedriva handel i den underliggande tillgången.

Stop loss och knock

Alla Mini futures har en inbyggd stop loss, det betyder att om priset på den underliggande tillgången faller till eller under denna nivån förfaller mini futuren, vilket ibland kallas att produkten knockas. Emittenten kommer då avyttra underliggande tillgångar och ett eventuellt restvärde kommer att betalas ut till innehavaren av den knockade mini futuren. Beroende på hur snabbt den underliggande tillgången rör sig kan restvärdet komma att bli 0 kronor.

Varje mini future har en så kallad stop loss-buffert, vilket helt enkelt är skillnaden mellan en mini futures stop loss och dess finansieringsnivå (lånet). Normalt är denna buffert mellan 2 och 3 % över finansieringsnivån men beroende på hur volatil den underliggande tillgången är kan den vara högre än så.

Vad är restvärde?

När en mini future knockats kan ett eventuellt restvärde betalas ut. Beloppets storlek kan variera och är beroende av vilken kurs emittenten lyckats realisera underliggande tillgång till. I bästa fall blir restvärdets storlek skillnaden mellan instrumentets stop loss-nivå och finansieringsnivå. I värsta fall kan restvärdet helt utebli.

Handel Mini Futures

Mini Futures listas på både Nasdaq och NGM, men det krävs ett konto hos en börsmedlem för att handla på dessa marknadsplatser.

Nordnet Mini Futures

Vi rekommenderar emellertid CFD handel framför handel med Mini Futures.

CFD

CFD står för Contract for Difference. Det är ett derivatinstrument som ger investeraren en stor hävstång när denne investerar i CFD som speglar en underliggande tillgång, till exempel ett terminskontrakt. Hävstången kommer från att investeraren inte måste finansiera hela det investerade beloppet, utan endast en viss procentsats av det. Däremot får investeraren ta del av hela prisändringen i kontraktet. CFD kan handlas både bullish och bearish, det vill säga användas av både den som spekulerar i en uppgång och den som vill spekulera i en nedgång. Hävstången är stor, men det är även riskerna i den här investeringsformen, varför man bör läsa på ordentligt innan man satsar riktiga pengar i den.

Som namnet antyder är en CFD ett kontrakt mellan två parter där investerare kan satsa på förändringar i priset på en underliggande aktie, råvara eller index. CFDer är derivat, så investerare investerar inte i den aktie, index eller råvara som CFD utfärdas på.

Istället investerar de i ett avtal med en emittent. Detta beror på att Contract for Difference vanligtvis handlas över disk (OTC), vilket innebär att handel och prisbildning inträffar mellan investerare och enskilda CFD-leverantörer snarare än på en börs. Med ett OTC derivatkontrakt är de två motparterna tvungna att ta risk på varandra. Om en investerare inte kan betala, kan detta påverka alla andra kunder som har positioner hos den derivatleverantören.

En motpart är som namnet antyder är ett företag eller ett företag på andra sidan av en finansiell transaktion. När du köper eller säljer en CFD är den enda tillgången du handlar ett kontrakt som utfärdats av CFD-leverantören, så CFD-leverantören fungerar som din motpart. Detta beror på att en CFD i huvudsak är ett kontrakt mellan tradern och den utfärdande CFD-mäklaren, vilket innebär att kontraktet endast kan stängas av med motparten som utfärdade kontraktet. Förutom CFD-leverantören, exponerar handel med CFD: er också för leverantörens andra motparter, inklusive andra kunder och andra företag som CFD-leverantören hanterar.

Bland ytterligare risker för både investerare och handlare i OTC-derivat kan nämnas huruvida derivatleverantören säkrar sina exponeringar effektivt, kvaliteten på sina efterlevnadsförfaranden och dess övergripande riskhantering.

När någon av dessa potentiella riskrisker översätter till faktiska problem, kan investerare inte helt enkelt överföra sina over-the-counter-derivat till andra parter. Även under goda marknadsförhållanden kan otillräcklig riskhantering och clearingprocesser fortfarande leda till att en leverantör stöter på svårigheter.

CFD: er är syntetiska, derivatinstrument som kräver ansvarsfull riskhantering av CFD-leverantören du handlar med. Även om detta gäller för alla handelsinstrument, gör CFD-marknadens överdrivna karaktär, liksom det faktum att det inte finns någon verklig underliggande tillgång som förvärvas till vilken laglig äganderätt kan överföras, motpartsrisken till en riskfaktor. Handeln är tillräckligt hård och du har inte råd att ha någon motpartsrisk. Du bör inte ha några tvivel om din CFD-leverantörs ekonomiska ställning.

När du nu tänker på hur till och med de största finansinstituten har kämpat för att överleva i det nuvarande ekonomiska klimatet, måste du tänka två gånger på motpartsriskerna och kundriskriskerna när du handlar med CFD med företag som är mindre och okända. På Valutahandel.se är vi noga med att göra en ordentlig due diligence på de företag som vi skriver om, eller ens nämner på vår sida.

Den enkla sanningen är att när du har finansierat ditt CFD-konto blir du i de flesta fall en osäker kreditgivare. Med andra ord måste du lita på att din CFD-leverantör förblir verksam. Många CFD-mäklare är marknadsskapare, vilket innebär att din motpart, dvs den enhet som tar den andra sidan av handeln är din CFD-leverantör, vilket innebär att CFD-leverantören kan satsa direkt mot tradern.

Ett antal företag kommer att säga att detta inte är sant eftersom de säkrar alla affärer, gå vidare och läs deras uttalanden om företagets upplysningar. De kommer att säga att de inte är skyldiga att säkra kundpositioner och att de inte behöver informera dig om de säkrar. Du kommer också att läsa en klausul om deras intressekonflikt, att de kan ta positioner som är motsatta till din och vara i konkurrens med dina intressen. Du måste sedan klicka på något som säger att du förstår allt detta, även om du inte gör det.

Visst är detta inte tänkt att hända. CFD-leverantörer är tänkta att täcka alla sina positioner genom att köpa eller sälja den underliggande aktien. Detta gör dem neutrala med avseende på tradingkunden och huruvida aktien går upp eller ner. De tjänar pengar på spreaden, skillnaden mellan köp- och säljkurserna.

Men med konkurrens, när handlare shoppar runt för att hitta de lägsta priserna, finns det press på CFD-mäklarna att hitta sätt att öka sin vinst. Ett uppenbart sätt är att ta motsatt sida till tradern när det verkar lämpligt. Effektivt tar CFD-mäklarna sin egen syn på marknadens inriktning och tjänar pengar när de har rätt och tradern inte är det. Det andra stora problemet är risken som oskyddade CFDer utgör för resten av marknaden.

Många CFD-företag insisterar på att de säkrar sina positioner genom att köpa den underliggande, tillgången men det verkar inte troligt att det inte gäller i alla fall. Vinstmarginalerna skulle vara för små för CFD-leverantören att stanna kvar. I det nuvarande ekonomiska klimatet kan det vara ett val av återförsäljaren att göra detta eller riskera att gå under.

Ett av problemen som kan uppstå till följd av denna press på mäklaren, om de har ett handlarbord, är att de kan anklagas för att rigga priserna, kanske spikar priset på ett sätt som inte ses allmänt för att ta ut en trader med en stopp loss order. Återförsäljaren är öppen för denna anklagelse om de har agerat tvivelaktigt, helt enkelt på grund av upprättandet. Med tanke på att många kunder hos CFD-företagen inte tjänar pengar, skulle dessa människor vara ivriga att hitta någon att skylla på för deras misslyckande.

Kollapsen i MF Global 2011, den åttonde största konkursen i USA: s historia. MF Global spårar sina rötter till sockerhandelsverksamheten som startades av James Man i England 1783, som utvecklades till bredare råvaruhandel innan den senare omvandlades till ett finansiellt tjänsteföretag under 1980-talet med inriktning på handel med råvarufutures. Bolagets konkurs belyser de bredare frågorna om klienter och motpartsfrågor. När företaget upphörde med att driva sin verksamhet var meddelandet som skickades till befintliga kunder med öppna positioner enkelt; likvidera långa positioner och stänga korta affärer. Detta är farligt eftersom hävstångspositioner vanligtvis kan kräva en hel del kontanter för att avveckla.

Kunder som vill fortsätta kanske kan öppna eller överföra sina positioner till en konkurrerande leverantör men det innebär betydande krångel och osäkerhet; än mindre säkerheten om att dina transaktioner kommer att respekteras.

Ta Dig tid att göra din due diligence och ställa relevanta frågor om din CFD leverantör. Särskilt viktigt är att få svar på frågan om klientmedel poolas eller segregeras? Vad händer med dessa pengar om det blir en konkurs? När det gäller motpartsrisk, vem äger företaget de handlar med, vad är deras ekonomiska ställning och vad är deras affärsmodell? Detta är det finstilta som handlare och investerare behöver stavas på vanligt språk, inte begravda på baksidan av ett uttalande om legalistisk produktinformation.

I vilket fall som helst är det möjligt att minska din motpartsrisk när du handlar med CFD genom att välja en mäklare som har marknadsförbindelser och inte bär risken helt själv. Detta kallas DMA (Direct Market Access) och som gör det möjligt för handlare att handla direkt på den elektroniska aktiemarknaden. Detta kan kosta pengar för prisflödet, men å andra sidan kan ge bättre bud-erbjudanden. Du kommer också att upptäcka att körhastigheten vanligtvis är bättre.

En möjlig nackdel med DMA-installationen är att du inte kommer att kunna få garanterade stopp lossar med marknaden. Garanterade stoppförluster är endast tillgängliga på grund av återförsäljarens ingripande i priset, eftersom en normal stoppförlustorder helt enkelt blir en marknadsorder när priset nås utan att garantera vilken nivå den kommer att fyllas på. Men du betalar för garanterade stoppförluster, även om de inte behövs eller används, så du kanske inte vill ha dem som en del av din handelsplan.

Framgången för CFD-handel beror inte bara på att hitta rätt marknadsriktning. När du handlar med CFD: er förlitar du dig på CFD-mäklaren för att genomföra dina affärer, göra betalningar som du är skyldig medan dina affärer är öppna, kreditera alla intäkter av lönsamma affärer till dig och betala dig pengar ur ditt CFD-handelskonto när du ber om det.

Det finns också en grundläggande skillnad mellan att köpa aktier och handla med CFD: er för CFDer köper du i princip ett löfte från det utfärdande företaget, låt oss säga CMC Markets. CFDer som emitterats av CMC Markets kan inte säljas av något annat CFD-företag, och om CMC Markets lades ned skulle min investering i deras CFD: er vara värdelös.

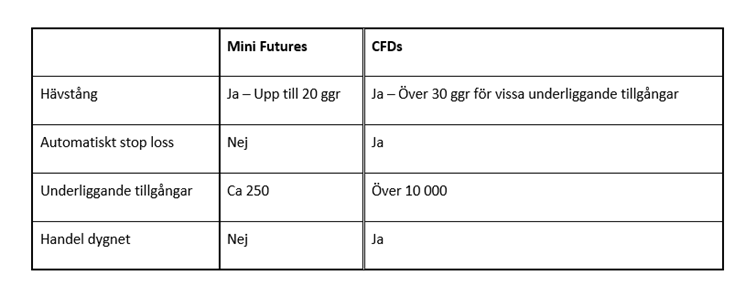

Jämförelse Mini Futures och CFD

Mini Futures sammanfattning

Mini Futures sammanfattning

Kapitalinsats – investeringen och priset på mini futureren

Finansiering – utgivarens del av insatsen för vilken köparen betalar ränta och är anledningen till hävstångseffekten

Hävstångseffekt – utgivarens del av insatsen, det vill säga den finansiering som möjliggör mer extrem ökning/minskning på investeringen

Mini Long – för den som tror på stigande kurser

Mini Short – utgivarens del av insatsen tror på sjunkande kurser

Risk – Mini Futures är en högrisk investering, ha alltid detta i åtanke när ni handlar med Mini Futures.

Om Vikingen

Med Vikingens signaler har du en god chans att hitta vinnarna och sälja i tid. Det finns många värdepapper. Med Vikingens autopiloter eller tabeller kan du sortera ut de mest intressanta ETF:erna, aktierna, optionerna, warranterna, fonderna osv. Vikingen är ett av Sveriges äldsta aktieanalysprogram.

Klicka här för att se vad Vikingen erbjuder: Detaljerad jämförelse – Börsprogram för dem som vill bli ännu rikare (vikingen.se)