Fem grunner til at vi er på vei inn i den neste supersyklusen for kobber

En “supervaresyklus” er en periode med vedvarende prisstigning som varer i mer enn fem år, og i noen tilfeller i flere tiår. Bank of Canada definerer det som en “lengre periode der råvareprisene ligger godt over eller under sin langsiktige trend”.

Supersykler oppstår på grunn av den lange tidsforsinkelsen mellom råvareprissignaler og endringer i tilbudet. Selv om hver råvare er forskjellig, følger her et sammendrag av en typisk boom-bust-syklus:

Når økonomiene vokser, øker etterspørselen etter råvarer, og til slutt overstiger etterspørselen tilbudet. Dette fører til stigende råvarepriser, men råvareprodusentene reagerer i første omgang ikke på de høyere prisene fordi de er usikre på om de vil vare. Resultatet er at gapet mellom tilbud og etterspørsel fortsetter å øke, noe som presser prisene oppover.

Til slutt blir prisene så attraktive at produsentene svarer med å foreta ytterligere investeringer for å øke tilbudet, noe som reduserer tilbud og etterspørsel. Høye priser fortsetter å oppmuntre til investeringer inntil tilbudet til slutt overgår etterspørselen, noe som presser prisene nedover. Men selv om prisene faller, fortsetter tilbudet å øke i takt med at investeringene som ble gjort under høykonjunkturen, bærer frukter. Knapphet blir til overflod, og råvarene går inn i den bearish delen av syklusen.

Det har vært flere superkonjunkturer for råvarer opp gjennom historien. Den siste startet i 1996 og nådde en topp i 2011, drevet av etterspørselen etter råvarer fra den raske industrialiseringen som finner sted i markeder som Brasil, India, Russland og særlig Kina.

Vi kan snakke om den sykliske naturen til råvarer generelt, men vi kan også velge ut enkelte råvarer for å se om de er på vei opp eller ned.

Sprott gjorde det nylig, og påpekte at en ny supersyklus for kobber er i ferd med å vokse frem, bygget på flere økende geopolitiske og markedsmessige trender, blant annet elektrifisering, nasjonale sikkerhetshensyn, miljøpolitikk, tilbudsbegrensninger og deglobalisering.

Vi er enige. Nedenfor finner du fem grunner til at vi er på vei inn i den neste supersyklusen for kobber.

Etterspørselen øker

Kobber er et av de viktigste metallene, og det forbrukes mer enn 20 millioner tonn hvert år i en rekke ulike bransjer, blant annet innen bygg og anlegg (ledninger og rørledninger), kraftproduksjon/overføring og produksjon av elektroniske produkter.

De siste årene har det globale skiftet til ren energi ført til at behovet for uedle metaller har økt ytterligere. For å si det enkelt: Elektrifisering skjer ikke uten kobber, hjertet i den globale energiøkonomien.

I tillegg til de vanlige bruksområdene innen bygningsinstallasjoner, transport, kraftoverføring og kommunikasjon, øker nå etterspørselen etter kobber i elektriske kjøretøy og systemer for fornybar energi.

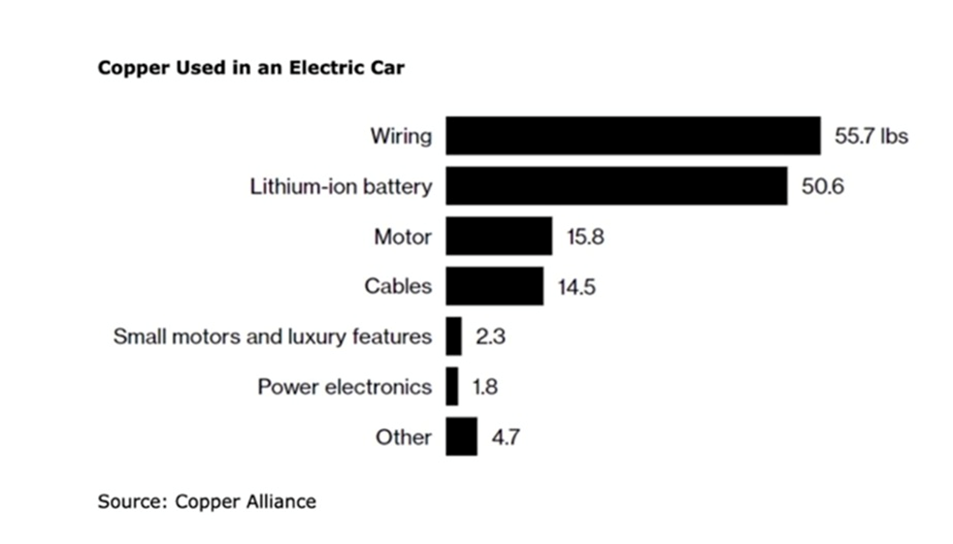

Millioner av meter med kobbertråder vil være nødvendig for å styrke verdens strømnett, og hundretusener av tonn til trengs for å bygge vind- og solcelleparker. Elbiler bruker tre ganger så mye kobber som bensindrevne biler. Det er mer enn 180 kg kobber i et gjennomsnittlig hjem.

Millioner av meter med kobbertråder vil være nødvendig for å styrke verdens strømnett, og hundretusener av tonn til trengs for å bygge vind- og solcelleparker. Elbiler bruker tre ganger så mye kobber som bensindrevne biler. Det er mer enn 180 kg kobber i et gjennomsnittlig hjem.

Elektrifiseringen av offentlige transportsystemer, 5G og kunstig intelligens krever mer kobber.

Mangel på forsyninger

Men noen av verdens største gruveselskaper, markedsanalytikere og banker advarer om at det innen 2025 vil være et massivt underskudd på kobber, som nå er verdens mest kritiske metall på grunn av sin viktige rolle i den grønne økonomien.

Underskuddet vil bli så stort at det kan bremse den globale veksten, drive opp inflasjonen ved å øke produksjonskostnadene og bringe de globale klimamålene ut av kurs, skriver The Financial Post.

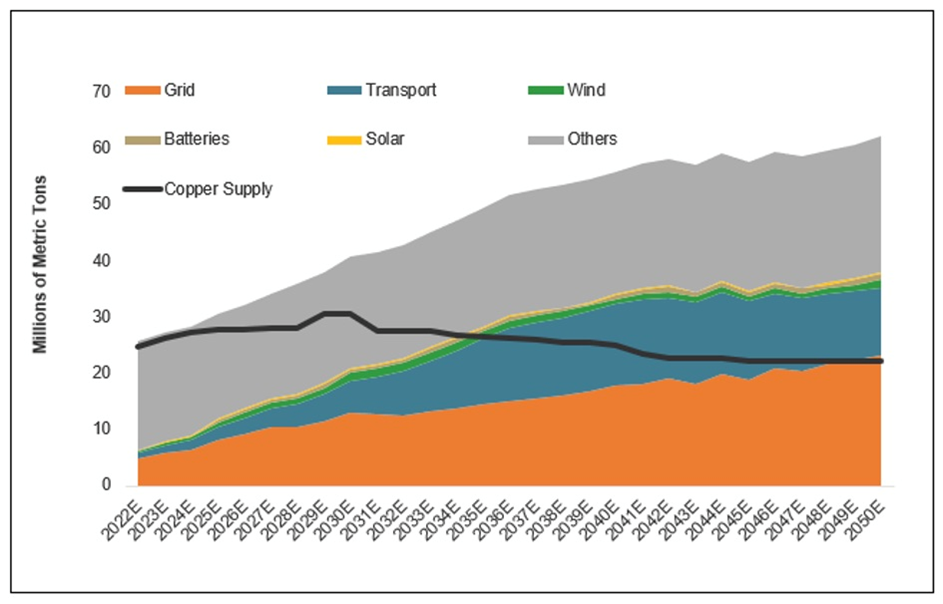

Grafen nedenfor viser at tilbudet ikke holder tritt med etterspørselen. Sprott peker på to grunner til dette: Det tar lang tid og er dyrt å utvikle en ny kobbergruve, og det tar ofte over ti år fra leting til produksjon. I tillegg har gruvesektoren opplevd lange perioder med underinvesteringer, da lave kobberpriser førte til reduserte letebudsjetter og færre funn.

Det har også vært en overdreven bruk av fusjoner og oppkjøp. Det er mye enklere for et kobbergruveselskap å øke reservene sine ved å kjøpe et mindre selskap (og dets reserver) enn å bruke kapital på ny leting, noe som er dyrt og risikabelt.

Ifølge Sprott kan det å satse på oppkjøp og sammenslåinger fremfor nye funn bremse bransjens tilbudsrespons på prissignaler og føre til langvarig stramhet i markedet, noe som støtter opp under de optimistiske utsiktene for kobbermarkedet.

Kilde: BloombergNEF Transition Metals Outlook 2023. Den svarte linjen representerer tilbudet, og de skraverte områdene representerer etterspørselen. Etterspørselen er basert på et netto-nullscenario, det vil si globale netto-nullutslipp innen 2050 for å oppfylle målene i Parisavtalen.

Kilde: BloombergNEF Transition Metals Outlook 2023. Den svarte linjen representerer tilbudet, og de skraverte områdene representerer etterspørselen. Etterspørselen er basert på et netto-nullscenario, det vil si globale netto-nullutslipp innen 2050 for å oppfylle målene i Parisavtalen.

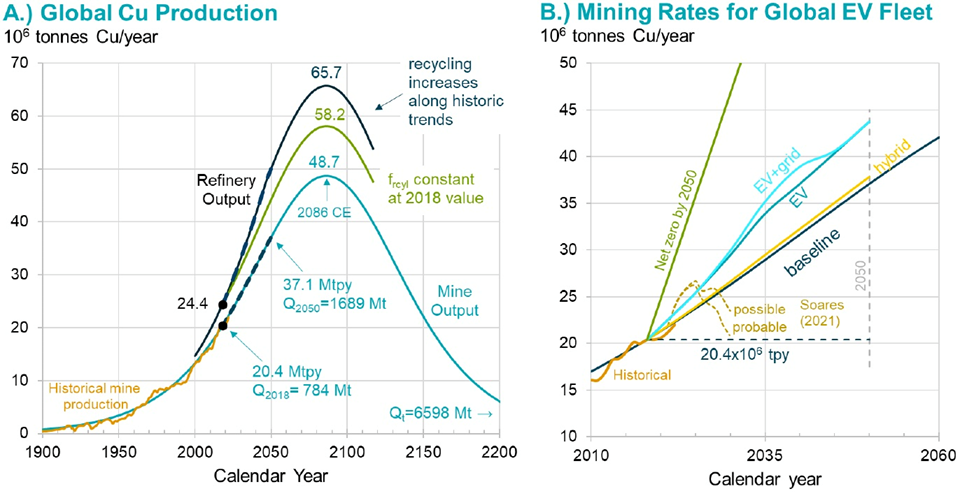

En ny studie fra University of Michigan og Cornell University viser i hvor stor grad industrien har mislyktes i å skape nye gruver. Forskerne fant ut at kobber ikke kan utvinnes raskt nok til å holde tritt med USAs nåværende politikk for overgang fra fossildrevet kraft og transport til elektriske kjøretøy og fornybar energi.

Inflation Reduction Act krever for eksempel at 100 % av alle nye biler skal være elbiler innen 2035.

“En vanlig Honda Accord trenger omtrent 20 kg kobber. Den samme batterielektriske Honda Accord trenger nesten 100 kg kobber. Vindturbiner på land krever omtrent 10 tonn kobber, og i havvindmøller kan denne mengden mer enn dobles”, sier Adam Simon, medforfatter av artikkelen, som er publisert av International Energy Forum (IEF). “Vi viser i artikkelen at mengden kobber som trengs, i utgangspunktet er umulig for gruveselskaper å produsere.”

Hvor umulig? Forskerne fant ut at verden mellom 2018 og 2050 vil ha behov for å utvinne 115 % mer kobber enn det som har blitt utvunnet i hele menneskehetens historie frem til 2018. Dette vil dekke vårt nåværende kobberbehov og støtte utviklingsland uten å ta hensyn til den grønne energiomstillingen.

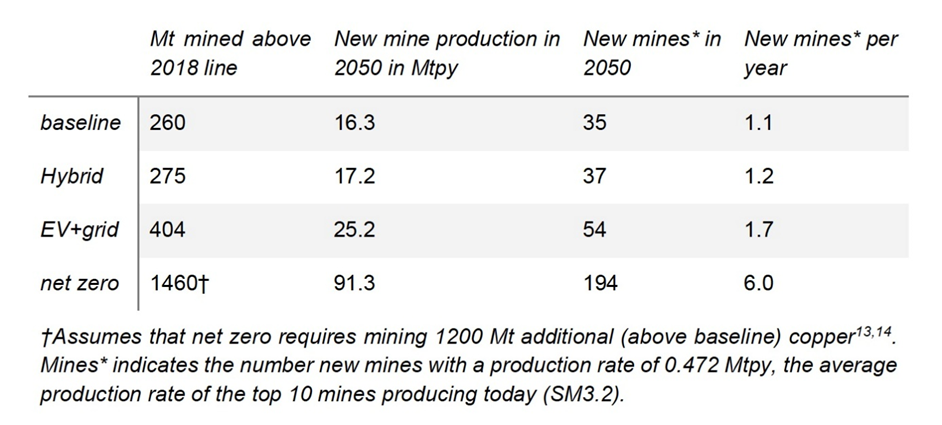

For å elektrifisere den globale bilparken må 55 % flere nye gruver tas i produksjon. I løpet av de neste 32 årene må det bygges mellom 35 og 195 nye, store kobbergruver, med en takt på opptil seks gruver per år. Det er med andre ord umulig. I sterkt regulerte miljøer som USA og Canada kan det ta opptil 20 år å bygge en gruve fra bunnen av.

Kilde: International Energy Forum

Kilde: International Energy Forum

Kilde: International Energy Forum

Kilde: International Energy Forum

I stedet for å fullelektrifisere den amerikanske bilparken foreslår Simon å fokusere på å produsere hybridbiler, som krever mye mindre kobber enn elbiler – 29 kg mot 60 kg.

En slik løsning ville ikke kreve store nettforbedringer og ville ha nesten like stor innvirkning på reduksjonen av CO2-utslipp, ifølge studien. Sannsynligheten for å finne kobberet som trengs for å lage hybrider, er også mye høyere enn for elbiler.

Nesten 600 000 tonn kobber nådde ikke markedet i fjor på grunn av at myndighetene i Panama stengte Cobre Panama, og på grunn av en streik ved Las Bambas-kobbergruven i Peru.

Anglo-American sier at den chilenske produksjonen for 2024 vil skuffe med mellom 210 000 og 270 000 tonn på grunn av redusert kvalitet og logistikkproblemer ved Los Bronces-gruven. (Goehring & Rozencwajg)

Chiles kobberproduksjon har blitt svekket av en langvarig tørke i landets tørre nordlige del. Codelcos produksjon i 2023 var den laveste på 25 år. Chile hadde i april den laveste kobberproduksjonen på mer enn ett år, for verdens største kobberprodusent. Gruvene produserte 6,7 % mindre enn i mars og 1,5 % mindre enn i april 2023.

Ressursnasjonalisme

Begrepet ” ressursnasjonalisme ” er løst definert som tendensen til at folk og regjeringer av strategiske og økonomiske grunner ønsker å hevde kontroll over naturressurser som befinner seg på deres territorium.

Samtidig som det gir mindre utviklede land muligheter til å tjene penger på naturressursene sine, kan statlig eierskap bidra til å forverre ustabiliteten i verdens kritiske mineralrikdommer.

Sprott-rapporten peker på at eksportforbud og -tariffer, politisk ustabilitet og økende ressursnasjonalisme i kobberproduserende regioner kan forstyrre forsyningskjeder og kostnadsstrukturer, noe som kan føre til prisøkninger.

Deglobalisering og økende geopolitiske spenninger øker avhengigheten av lokale leverandørkjeder og øker militærutgiftene, noe som stimulerer etterspørselen etter kobber.

To nylige eksempler på nasjonalisme knyttet til kobberressurser fant sted i Peru og Panama.

I 2023 var verdens nest største kobberprodusent plaget av protester på grunn av et regjeringsskifte. I november i fjor truet en streik ved Las Bambas-kobbergruven den årlige produksjonen på ca. 250 000 tonn.

På slutten av fjoråret beordret også myndighetene i Panama First Quantum Minerals til å stenge sin Cobre Panama-virksomhet, noe som førte til at nesten 350 000 tonn kobber ble fjernet fra den globale forsyningen.

Miljøproblemer

Overgangen til ren energi har som mål å rense luftforurensningen. Kobber er et av de viktigste metallene som trengs for å drive denne overgangen, men miljøhensyn står ofte i veien for nye gruver.

“Kobberprodusenter står overfor strenge miljøreguleringer knyttet til arealbruk, forurensningskontroll og naturvern. Dette kan potensielt forsinke nye prosjekter”, heter det i Sprott-rapporten.

I en fersk artikkel peker Barron’s på National Environmental Policy Act som en av de lovene som gjør det vanskelig å navigere i tillatelsesprosessen for store gruve- og energiinfrastrukturprosjekter. Selv om Biden-administrasjonen og kongresslederne forsøker å reformere tillatelsesprosessen, bemerker Barron at det ikke vil hjelpe gruveprosjektene som begynte å søke om tillatelse før de nye tidsfristene på ett til to år kom på plass. Dette omfatter kobbergruven Resolution i Arizona, litiumboreprosjektet Rhyolite Ridge og gullprosjektet Stibnite.

Inflasjon

En oppgang i mai førte kobberprisen opp på rekordhøye 5,20 dollar per pund. Til tross for en nylig tilbakegang har prisene steget med 13 % hittil i år på grunn av spekulative veddemål om truende knapphet. (Handelsøkonomi)

Federal Reserve frøs denne uken renten på dagens 5,25-5,5 %, og sa at det sannsynligvis bare vil komme ett rentekutt i kvartalet innen utgangen av året i stedet for to. Inflasjonen falt med to tiendedeler av et prosentpoeng i mai (3,6 %) sammenlignet med april (3,4 %) – fortsatt langt unna Feds mål på 2 %.

Ifølge gull- og kobberbullen Peter Schiff konspirerer høy inflasjon og mangel på tilbud med økt etterspørsel etter elektriske biler, en boom i fornybar energiteknologi og en AI-boble for å holde prisene oppe selv uten flommen av spekulative penger.

Schiff mener at selv om de upraktiske ” netto null”-målene nedjusteres til mer realistiske tall, vil etterspørselen fortsatt være der, og det nåværende tilbudspresset og inflasjonspresset er kommet for å bli…

For å unngå en krise i bank- og næringseiendomssektoren har Fed ikke noe annet valg enn å kutte renten på et eller annet tidspunkt. Dette vil føre til en ny strøm av inflasjon når Fed ignorerer den trykkokeren som deres politikk har bidratt til å skape.

Konklusjon

Alt dette kan bare bety én ting for kobber: høyere priser.

Vi har allerede nevnt nedleggelsen av Cobre Panama, en stor streik i Peru og produksjonstap i Chile som har bidratt til forsyningsproblemene.

Alle Codelcos fire megaprosjekter er blitt flere år forsinket, har hatt kostnadsoverskridelser i milliardklassen, ulykker og driftsproblemer, og har ikke levert den lovede produksjonsøkningen, ifølge selskapets egne prognoser.

Det er også bekymring for Zambia, Afrikas nest største kobberprodusent, der tørken har senket nivået på demningene og skapt en strømkrise som truer landets planlagte kobberutbygging.

Ivanhoe Mines rapporterte en kvartalsvis produksjonsnedgang på 6,5 % ved verdens nyeste store kobbergruve, Kamoa-Kakula i Den demokratiske republikken Kongo.

Det stramme markedet for kobberkonsentrat har ført til at behandlings- og raffineringsavgiftene har stupt fra over 90 dollar per tonn til under 10 dollar per tonn. Denne drastiske reduksjonen tvang kinesiske smelteverk, som står for omtrent halvparten av den globale produksjonen av raffinert kobber, til å vurdere et produksjonskutt på 10 %.

Samtidig fortsetter etterspørselen etter kobber å øke. Akkurat nå er etterspørselen etter kobber frem til 2050 dobbelt så stor som all kobber som er produsert i menneskehetens historie.

Selv om prisene har nådd et av de høyeste nivåene de siste fem årene, mener noen at kobber og andre råvarer aldri har vært mer undervurdert.

En ting vet vi med sikkerhet. Fallet for alle råvarer hviler på den amerikanske dollaren. Når Fed begynner å senke rentene, vil dollaren svekke seg, og hele råvarekomplekset vil styrke seg.

Investeringer i juniorselskaper har historisk sett vært en god måte å dra nytte av stigende metallpriser på.

Juniorselskapene eier verdens fremtidige gruver – de hjelper de store selskapene med å erstatte malmen de stadig tømmer i gruvene sine, og bidrar dermed til å overvinne den kobbermangelen vi vet vil komme.

Om Vikingen

Med Vikingens signaler har du god sjanse til å finne vinnerne og selge i tide. Det er mange verdipapirer. Med Vikingens autopiloter eller tabeller kan du sortere ut de mest interessante ETFene, aksjene, opsjonene, warrantene, fondene m.m. Vikingen er et av Sveriges eldste aksjeanalyseprogrammer.

Klikk her for å se hva Vikingen tilbyr: Detaljert sammenligning – Børsprogram for de som ønsker å bli enda rikere (vikingen.se)