Bollinger Bands

Beskrivelse:

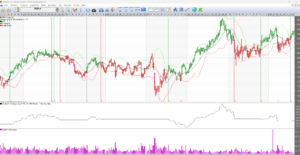

Utviklet av John Bollinger . Bollinger-modellen er en modell som lar brukeren sammenligne volatilitet og prisnivåer over en periode. Modellen består av tre grafer, designet for å kapsle inn hoveddelen av en aksjes prisbevegelser.

- Et enkelt glidende gjennomsnitt i midten.

- Et øvre bånd (det glidende gjennomsnittet + 2 standardavvik)

- Et lavere bånd (det glidende gjennomsnittet – 2 standardavvik)

Standardavviket er et statistisk begrep som gir en god indikasjon på volatilitet.

Handelsbånd er linjer tegnet i en fast avstand (i %) fra et glidende gjennomsnitt . Prinsippet er at en aksje vanligvis beveger seg innenfor et forutsigbart område på hver side av et glidende gjennomsnitt.

Bollinger-bånd varierer i avstand til det glidende gjennomsnittet basert på volatilitet. Det øvre båndet er standardavviket over det glidende gjennomsnittet. Det nedre båndet er standardavviket under det glidende gjennomsnittet.

Siden standardavviket er et mål på volatilitet, justerer Bollinger Bands seg i henhold til rådende markedsforhold. De utvides under volatile markedsforhold og trekker seg sammen i mindre volatile perioder (konsolidering). De blir glidende standardavviksbånd så å si ( Alfa-Beta Trend Channel) .

Bollinger-bånd vises grafisk sammen med en tredje linje. Det er det glidende gjennomsnittet.

Perioden for dette kan variere. Anbefaler imidlertid Mr. Bollinger 10 dager for short trading og 20 for den litt lengre (3 måneder), 50 dager brukes for det lange perspektivet.

Videre kan verdien av standardavviket varieres. Mange “teknikere” øker verdien fra 2 til 2 ½ standardavvik når de bruker 50 dagers glidende gjennomsnitt. På samme måte blir verdien noen ganger senket til 1 ½ ved bruk av 10 dager som verdi.

Tolkning:

Generelt gjelder: Se etter kjøpsmuligheter når prisen er på det nedre båndet, og se etter salgsmuligheter når prisen er rundt det øvre.

Tolkning iht. John Bollinger

Sterke trekk har en tendens til å skje etter at båndene har trukket seg sammen mot det glidende gjennomsnittet.

En bevegelse utenfor båndene indikerer en fortsettelse av trenden.

Topper og bunner utenfor båndene, etterfulgt av topper og bunner innenfor båndene indikerer en trendvending.

En bevegelse i ett bånd har en tendens til å bli matchet av en lignende bevegelse i det andre båndet.

Et tegn på styrke vises når en aksje er under det øvre båndet. ( Kursband-modellen er basert på dette).

En reversering i prisutviklingen, alternativt en konsolidering skjer ofte ikke før de øvre Bollinger-båndene er brutt et par ganger.

Viktig:

Det er greit å huske på at Bollinger-band ikke genererer kjøps- eller salgssignaler alene. De må kombineres med en annen indikator/modell.

Personlig foretrekker jeg å bruke Bollinger-bånd sammen med RSI fordi når prisen når et av båndene betyr det en av to ting. Det kan bety at trenden fortsetter eller det kan bety at en motsatt reaksjon kommer.

Kombinert med RSI får du en kraftig indikator angående overkjøpte eller oversolgte forhold.

(RSI er en utmerket indikator på overkjøpte og oversolgte forhold.)

| Mellom 30-70: Generelt kan det sies at når prisen når det øvre Bollinger-båndet og RSI er under 70, har vi en indikasjon på at opptrenden vil fortsette oppover. På samme måte kan vi si at når prisen når det nedre båndet og RSI er over 30, bør nedtrenden fortsette. Over 70 eller under 30: Hvis vi møter en situasjon der prisen når det øvre Bollinger-båndet og RSI er over 70 (nærmer seg 80), har vi en indikasjon på at opptrenden vil snu ned igjen. Tilsvarende, når prisen når det nedre båndet og RSI er under 30 (nærmer seg 20), har vi en indikasjon på at nedtrenden vil bli erstattet av en opptrend. |

|

Andre indikatorer sammen med Bollinger-band:

Unngå å bruke andre indikatorer som bruker samme innganger. Eks. hvis du bruker RSI så bør du ikke bruke MACD også. De bruker samme input.

Du kan i stedet bruke On Balance Volume eller Money Flow. De måler andre ting og kan brukes som ytterligere bekreftelse på en trend. Den tekniske termen for dette er ‘Avoiding Multicolinearity’ og jeg skal ikke forklare det begrepet.

Bollinger-bånd kan brukes sammen med RSI , MACD , CCI og Rate Of Change . Det er forskjellene mellom Bollinger-bånd og andre indikatorer som utgjør de potensielle handlingspunktene.

Slik setter du Bollinger Bands-modellen riktig for en individuell aksje:

Du kan velge å bruke Delphis optimale parametere. De bør settes slik at du får høyest fortjeneste dersom du ønsker å handle på alle signaler.

Du kan selv optimalisere modellen slik at du får de signalene du ønsker. For eksempel kan en kortsiktig trader ønske flere signaler (og høyere risiko) enn en langsiktig investor.

John Bollinger selv anbefaler å bruke 20 dagers glidende gjennomsnitt som standard og 2 som standardavvik for gjennomsnittet.

For å sette Bollinger-båndene riktig for en individuell aksje, endrer du lengden på det glidende gjennomsnittet. Den observante har allerede oppdaget at Bollinger-modellen vist ovenfor sammen med RSI ikke er helt innstilt. Riktig innstilling bør være støtte i den andre (høyere) bunnen etter en rekyl.

Hvis den andre (høyere) bunnen forblir over det nedre båndet, er det glidende gjennomsnittet for kort.

Hvis den andre (høyere) bunnen forblir under det nedre båndet, er det glidende gjennomsnittet for langt .

Når det nedre båndet danner en støtte for den andre (høyere) bunnen, er det glidende gjennomsnittet riktig satt .

Så du starter med å sette STD til 2 hvis du har 20-dagers gjennomsnitt, 2,5 hvis du har 50 og 1,5 hvis du har 10-dagers MV. Deretter endrer du MVs lengde til du synes den er riktig som på bildet over.

Hvis du kjører en profittest vil du finne at du ikke får samme fortjeneste som med Delphis optimale parametere.

Det er ikke feil fordi du ikke bør handle på kjøps- og salgssignaler kun med denne modellen, som er det de optimale parametrene er ment for. Hvis du ønsker å gjøre det, er det lurt å se på optimalisering osv.

Kilde: Per Holmlund og F1 i Vikingen og Greger

BOLLINGER BAND

En av de beste modellene fordi den er så nøyaktig og fjerner mange unødvendige transaksjoner. Det er kjøps- og salgssignaler når prisen bryter ut av båndet og det fine er at bredden på båndet tilpasser seg hvor mye prisen beveger seg. I tider hvor kursen svinger mye, blir båndet bredt og når det er rolig er båndet smalt.

Når kursen er “uoppgjort”, dvs. når volatiliteten er høy, er det stor risiko for å kjøpe og selge for mange ganger. Du vil være med når ting går opp og du vil selge hvis prisen går mye ned. Men i slike trøblete tider kan det være greit å la være å handle og vente ut stormen til markedet har bestemt seg. Det vil si at du bare handler når bandet har smalnet og prisen bryter ut.

Bredden på båndet kan settes ved å velge lengden på gjennomsnittet og hvor mye båndet skal avvike fra normal prisforskjell, eller som vi sier på analytikerspråk; standardavviket. Modellen beregner den normale valutakursforskjellen i løpet av perioden, og du legger derfor inn en multiplikator ganger standardavviket, vanligvis 2.

Tolkning

Når båndet er bredt, kan man forvente at prisen går i motsatt retning når prisen er nær et bånd. Det blir som en støtte eller motstand.

Når bandet er smalt, kan du forvente et utbrudd snart. Folk blir utålmodige, man venter på at noe skal skje og til slutt orker man ikke mer og handle. Så skjer utbruddet igjen og det forsterkes hvis mange gjør det samtidig. Som du kan se på bildet under med SEB-banken, er det få transaksjoner ved bruk av ukedata. Totalt i dette eksemplet 85 ganger pengene på 43 år. Vikingen har lange dataserier.

Hvis du bruker optimaliseringen i Vikingen Trading vil det være 150 ganger pengene på samme tid med innstillingene 16 uker og standardavvik 3.6.

Det hjelper mye å ha gode verdier!

Beste innstillinger for Bollinger Bands

En optimalisering beregnet på de mest omsatte aksjene i Norden, ca 175 aksjer, ga følgende beste innstillinger i gjennomsnitt:

| Periode | Gjennomsnitt | Antall stdav |

| Dag | 18 | 3 |

| Uke | 9 | 2 |

| Måned | 4 | 1 |

De daglige dataene var omtrent det samme som standard, 20 og 2, mens de ukentlige og månedlige var betydelig forskjellig.

Modellen i detalj